Die Anleger:innen an den globalen Finanzmärkten erfreuten sich in den letzten Jahren am sogenannten „Goldilocks-Szenario“. Ein robustes Wirtschaftswachstum – angetrieben durch billiges Geld, niedrige Zinsen und moderate Inflation – sorgte für Rekorde an den Aktienmärkten und für die längste Hausse der Geschichte am Anleihemarkt. Selbst der Ausbruch der Corona- Pandemie im vergangenen Jahr konnte dieses perfekte Kapitalmarkt-Szenario nicht nachhaltig brechen. Inzwischen aber scheint sich das Blatt gewendet zu haben: Die Renditen am langen Ende der Zinskurve steigen, die Inflationsraten in den USA und Europa ziehen deutlich an, Lieferengpässe sorgen zunehmend für Produktionseinbrüche und Werkschließungen und die wirtschaftlichen Wachstumsaussichten trüben sich global ein.

Droht Anlegern ein Stagflations-Szenario, wie wir es in den 1970er-Jahren erlebt haben?

Ein solches Szenario erinnert an die Zeit der Ölkrise von 1973. Damals sorgten der Ölpreis-Schock und eine massive Abwertung des US-Dollar für einen rapiden Preisanstieg und gleichzeitig steigende Arbeitslosigkeit. Während dieser fast ein Jahrzehnt andauernden Periode der Stagflation waren Investments in Aktien und Anleihen keine gute Entscheidung. Lediglich mit Gold, Öl- und Rohstoffaktien ließen sich damals Kursgewinne realisieren.

Vor 50 Jahren gab es noch keine Mikrofinanzfonds in der uns heute bekannten Form. Dennoch gibt es gute Gründe anzunehmen, dass diese Form des Impact Investments in einer neuen Phase volatiler Märkte zu den aussichtsreichsten Anlageformen gehören wird.

Mikrofinanzfonds als attraktive Alternative

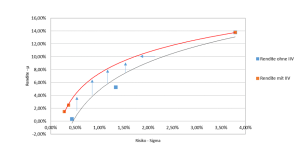

Bekanntlich zeichnen sich Mikrofinanzfonds durch eine geringe Korrelation zu anderen Assetklassen (Aktien, Anleihen, Rohstoffen) aus. Sie weisen eine moderate stetige Performance auf, begleitet von niedriger Volatilität und bieten darüber hinaus eine soziale Rendite. Dadurch eignen sie sich ideal zur Portfoliooptimierung. Die folgende Grafik zeigt am Beispiel des IIV Mikrofinanzfonds, wie die Effizienz von gemischten Investmentportfolien aus Aktien- und Anleiheprodukten durch die Beimischung des IIV Mikrofinanzfonds gesteigert wird. Ein solches Portfolio erzielt bei gleichem Risiko eine höhere Rendite bzw. bei gleicher Rendite wird das Portfoliorisiko gesenkt.

Quelle: Invest in Visions. Folgende Indizes wurden für Aktien, Anleihen-Investments und risikofreie Investments verwendet: MSCI World, MSCI Emerging Markets, Euribor 6 M, 10jährige EURO-Staatsanleihen und der Global Corporate Bond Total Return Index

Schwankungsarm und Krisenresistent

Ein weiteres Merkmal von Mikrofinanzfonds ist die relative Immunität gegen Schwankungen der Zinskurve. Die durchschnittliche Laufzeit der vergebenen Darlehen im Fonds liegt unter 2 Jahren. Steigende Inflationserwartungen, die sich bei den Renditen am langen Ende der Staatsanleihen-Kurven zunehmend negativ bemerkbar machen, haben nahezu keinen Einfluss auf die durchschnittlich vergebenen Darlehenszinsen. Diese liegen seit Jahren stabil bei ca. 6,2% in USD und 4% in EUR.

In der Pandemiephase hat sich bestätigt, dass Mikrofinanz in einer „Parallelwelt“ funktioniert. Es handelt sich größtenteils um Subsistenzwirtschaft (Händler und Kleinfarmer), die von der Welt der Zulieferer und globalen Märkte weitestgehend abgekoppelt ist. Und während in der „entwickelten Welt“ manchmal schon ein (!) querstehendes Schiff am Kanal zu massiven Beeinträchtigungen des Wirtschaftslebens führt, haben die Länder des globalen Südens aufgrund langjähriger und permanenter Krisenerfahrungen eine beachtliche Krisenresistenz entwickelt.

Investor:innen, die angesichts einer möglichen stagflationären Entwicklung ihr Portfolio immunisieren möchten sind gut beraten, die Assetklasse Mikrofinanz in Betracht zu ziehen. Dass sich neben der angemessenen finanziellen Rendite auch noch ein messbarer sozialer Ertrag erzielen lässt, macht die Anlage zudem noch attraktiver.

Wir nutzen Newsletter2Go als Software für die Versendung unserer Newsletter. Im Rahmen dieser Anmeldung erklärst du dich einverstanden, dass deine eingegebenen Daten an die Sendinblue GmbH übermittelt werden. Bitte beachte die

Wir nutzen Newsletter2Go als Software für die Versendung unserer Newsletter. Im Rahmen dieser Anmeldung erklärst du dich einverstanden, dass deine eingegebenen Daten an die Sendinblue GmbH übermittelt werden. Bitte beachte die